Economía- Actualidad Metropolitana

4 de febrero de 2022

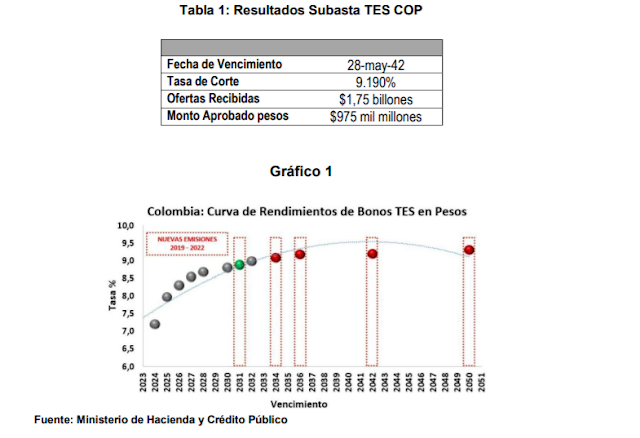

El Ministerio de Hacienda y Crédito Público subastó exitosamente $975.000 millones en Títulos de Tesorería (TES) denominados en pesos (COP) con vencimiento en 2042. Esta representa la primera emisión a 20 años a tasa fija en pesos que se realiza en el mercado de deuda pública colombiano.

La subasta atrajo sólida demanda por parte de inversionistas locales y extranjeros. Se recibieron ofertas de compra por $1,75 billones, 2.7 veces el monto convocado inicialmente. El alto nivel de demanda permitió activar cláusulas de sobre adjudicación del 50%, $325.000 millones adicionales al monto inicialmente subastado de $650.000 millones.

Lo anterior en línea con lo establecido en la Resolución 951 de marzo 31 de 2020 del Ministerio de Hacienda y Crédito Público. La tasa de interés de corte de la subasta de 9,190% fue competitiva en términos de mercado, al ubicarse 1 punto básico sobre el TES 2036 para una extensión de seis años en plazo. El Ministro de Hacienda y Crédito Público, José Manuel Restrepo, destacó que el país inicia el programa de subastas de bonos de 2022 de forma positiva. “Recaudamos $1.4 billones en las primeras dos semanas del año.

Las dos subastas atrajeron alta demanda por parte de los inversionistas, 3.5 veces la de UVR de la semana pasada y 2.7 veces la de pesos hoy”. Agregó que, en ambos casos, las tasas de interés fueron competitivas con respecto a los niveles observados en el mercado secundario.

En tanto, el director general de Crédito Público y Tesoro Nacional, César Arias, explicó que se ha consolidado una oferta de bonos de deuda pública profunda, líquida, diversificada y sostenible en los últimos años.

“En 2020 extendimos la curva de rendimientos de TES a 30 años, dinamizando los mercados de pensiones, seguros, hipotecas e infraestructura. En 2021 emitimos los primeros bonos verdes, que buscan contribuir con financiamiento al logro de nuestras metas ambientales. Este año lanzamos con éxito la primera referencia de bonos TES a 20 años en tasa fija, una nueva contribución al desarrollo del mercado de capitales colombiano”, expresó.

No hay comentarios.:

Publicar un comentario